作者:李中帆

近年来,我国国民经济持续健康快速发展,建筑业规模不断扩大,支柱地位日益凸显,建筑业市场结构发生了根本性改变,由原来国有和集体建筑企业的垄断市场,转变为现在的国有、集体、民营、港澳台、外资等建筑企业百花齐放的开放竞争格局。截至2021年底,共有建筑业企业12.87万个,比上年增加1.2万个,增速10.3%(为历史最高),国有及国有控股建筑业企业7826个,比上年增加636个,占建筑业企业总数的6.08%。其中,建筑央企更是我国建筑业发展的领头羊和排头兵,截至2021年底,CR4(建筑央企营业收入前四名)和CR8分别达到了为16%和21%,市场集中度进一步提高。在它们高速发展的背后,有哪些值得我们学习借鉴和重点关注的地方?在此,作者以CR4成员为例,从“十四五”期间的发展战略、竞争优势、经营情况等三个维度进行对比分析,给读者以启示与思考。

一、中国建筑

(一)发展战略

1.“一创五强”战略目标

以创建具有全球竞争力的世界一流企业为牵引,致力成为价值创造力强、国际竞争力强、行业引领力强、品牌影响力强、文化软实力强的世界一流企业集团。

2.“四位一体”业务布局

勘察设计、投资开发、基础设施建设、房屋建造工程,为城市建设提供全领域、全过程、全要素的一揽子服务。

3.“166”战略举措

“1”个提高,是指进一步提高政治站位。

“6”个致力,是指致力实现高质量发展、致力创新驱动发展、致力服务国家战略、致力深化国企改革、致力加快转型升级、致力党的领导融入公司治理。

“6”个专项,是指深化巡视整改、加强科技创新、清理低效无效资产、提升基础管理、推动信息化建设、狠抓安全生产专项行动。

(二)竞争优势

1.市场化运营优势

创造性地挖掘并满足客户需求,通过高品质的产品和超值服务,赢得和创造顾客。通过清晰界定目标、科学设计流程、强化高效运营,追求卓越绩效。倡导规模经济,提高资产周转效率,获取高于行业平均水平的资产收益。始终高度关注现金流,并采取一切措施确保经营性现金净流入。

2.相关多元及纵向一体化拓展优势

在选择产品(或服务)方面,基于技术优势和市场优势,走多元化道路。积极在基础设施投资建造业务等领域进行横向拓展。致力于投资、设计、建造、运营、服务等纵向一体化的拓展方式,努力构建起独一无二的市场地位。

3.高品质、低成本和差异化竞争优势

高品质源于技术优势、人才优势和组织方式优势。低成本源于一体化运作模式、集约效应和速度经济。子企业通过贯彻“差异化”策略,分别聚焦不同细分市场、专业、区域,形成各自的“拳头产品、特色服务”。

4.授权和集中有度的管控优势

总部定位为战略管控型总部,对二级子企业坚持放活与管好相统一。二级子企业根据公司授权开展经营,根据承担责任的大小享有相应权限。针对不同的细分市场,采取不同的市场竞争策略,并采取相应的管控模式。

5.“以人为本”的人力资源管理优势

秉承“专业化、职业化、国际化”的人才发展战略,遵循“事业留人、感情留人、待遇留人”和“关注个体”的人力资源管理理念,建立与个人价值创造和能力相结合、共享企业发展成果的薪酬激励机制,实施多元化的中长期激励机制。

6.产融结合优势

积极发挥产业金融的独特作用,在不断变化的外部环境中,针对主营业务的多元化需求,挖掘内部金融服务机构潜力,通过多种手段,为主营业务发展提供金融服务。

7.科技创新优势

依托全产业链业务布局,形成了涵盖建筑产品研发、设计引领、专业制造、科技建造、智慧运维的技术体系,构建了绿色建造、智能建造原创技术策源地;拥有“2+6”“中国建筑科技创新平台”核心研发机构、2名中国工程院院士以及4个国家级企业技术中心(含分中心)、74个省部级企业技术中心、41家省部级科技创新平台、134家高新技术企业、11个博士后工作站……

(三)经营情况

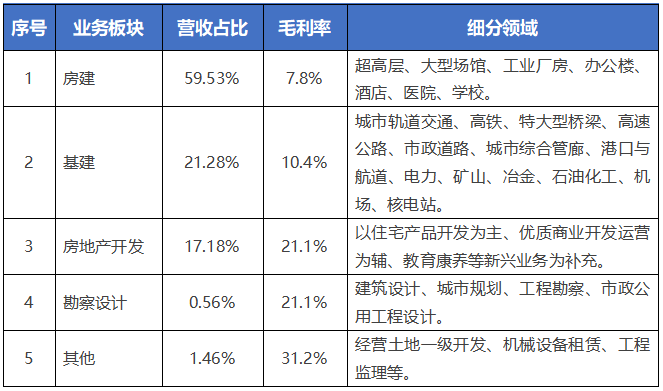

从经营数据看,中国建筑2021年的营收为1.89万亿元,业务布局主要在房建、基建、房地产开发、勘察设计以及其他业务等5大板块,营收占比分别为59.53%、21.28%、17.18%、0.56%和1.46%。具体如下:

表1:中国建筑2021年经营数据

图1:中国建筑2021年区域营收情况

二、中国中铁

(一)发展战略

1.“四强五优”“世界一流”战略目标

“十四五”末,实现“四强五优”,建设成具有全球竞争力的世界一流综合型建筑产业集团。

“四强”:创新能力强、竞争能力强、抗风险能力强、发展能力强。

“五优”:人才优秀、资产优良、产业优质、业绩优异、文化优胜。

2.产业布局

积极构建多元发展多极支撑的产业形态,着力提升在全球、国内、行业的首位度。做强设计咨询、工程建造、装备制造三大核心业务,赶超世界一流水平;要做优特色地产、资产经营两大重点业务,打造国内一流品牌;要做专资源利用、金融物贸两大支持业务,建设行业一流平台;要做大相关新兴业务,开启第二增长曲线。

3.“123456”发展策略

聚焦“1大任务”:坚持高质量发展,奋力建设世界一流企业。

突出“2项原则”:党建引领、科学治理,发展优先、质量第一。

坚守“3条底线”:党风廉政风险底线,企业债务风险底线,安全质量环保风险底线。

实现“4强5优”:同上。

统筹“6大关键”:坚持党的领导,加强党的建设;坚持战略引领,强化战略管控;深化改革;建立现代生产方式和生产关系;重塑绩效考核体系;构建新的增长方式。

(二)竞争优势

1.基建全业务优势

业务范围涵盖了铁路、公路、市政、房建、城市轨道交通、水利水电、机场、港口、码头等几乎所有基建领域,能够提供建筑业“纵向一体化”的一揽子交钥匙服务。

2.专业技术及科技创新优势

在高铁建设、地铁建设、桥梁建设、隧道建设、铁路电气化、盾构及高速道岔研发制造、试车场建设等方面,积累了丰富的经验,形成了独特的管理和技术优势,部分技术处于世界先进水平;拥有3个国家重点实验室、1个国家地方联合工程研究中心、10个博士后工作站、44个省部级研发中心(实验室)、19个国家认定的技术中心和120个省部认定的企业技术中心……

3.先进机械装备制造优势

拥有国内数量最多的隧道掘进机械(盾构/TBM)、国内数量最多的用于铁路建设的架桥机及铺轨机,以及国内数量最多的用于电气化铁路建设的架空接触线路施工设备。能够自行开发及制造具有国际先进水平的专用重工机械,目前是亚洲最大、全球第二的盾构研发制造企业,是国内最大的铁路专用施工设备制造商,是世界上能够独立生产TBM并具有知识产权的三大企业之一。

4.专家团队优势

拥有充足的企业管理和专业技术人员储备,专业结构合理。截止2021年底,全公司拥有专业技术人员20万余人,其中正高级职称3000余人,高级职称4.1万余人,中级职称8万余人;拥有中国工程院院士2名、国家有突出贡献中青年专家9名、全国工程勘察设计大师9名、百千万人才工程国家级人选11人、享受国务院政府特殊津贴人员264名。

(三)经营情况

表2:中国中铁2021年经营数据

图2:中国中铁2021年区域营收情况

三、中国铁建

(一)发展战略

1.总体战略

建筑为本、相关多元、价值引领、品质卓越,发展成为最值得信赖的世界一流综合建设产业集团。

——“建筑为本”就是要坚持以建筑业为立身之本、成事之基。

——“相关多元”就是要坚持构建多元协同的产业格局。

——“价值引领”就是要坚持“质量第一、效益优先”的价值导向。

——“品质卓越”就是要坚持立足本质属性,全方位打造“品质铁建”。

——“最值得信赖”就是要坚持做到“五个信赖”:党和国家信赖、社会信赖、客户信赖、股东信赖、员工信赖”。

2.“8+N”产业格局

大力发展“8”个重点产业:工程承包、规划设计咨询、投资运营、房地产开发、工业制造、物资物流、绿色环保、产业金融;积极培育“N”个新兴产业:城市运营、文旅康养、信息技术、新材料等。

3.“一创六化”重点发展任务

坚持创新驱动发展,培育持续发展新动能;统筹推动集约化发展,构建资源配置新格局;全面推行精益化管理,实现质量效益新提升;大力发展专业化运营,塑造市场竞争新优势;积极瞄准数字化转型,开创信息化建设新局面;坚定深耕国际化经营,赢得海外优先新突破;深入推进一体化协同,探索合作共赢新路径。

(二)竞争优势

1.专业技术优势

在高速、高原、高寒铁路,高速公路,城市轨道交通工程设计及建设领域确立了行业领导地位,拥有自主知识产权的产品不断涌现,部分工程装备填补了国内空白,一些大型养路机械制造能力跻身国际一流水平,地下水下工程建设、磁悬浮工程建设、四电系统集成等技术达到行业领先水平。

2.全产业链优势

完成了沿建筑业产业链的全面布局,业务涵盖工程承包、规划设计咨询、投资运营、房地产开发、工业制造、物资物流、绿色环保、产业金融及新兴产业,在铁路、公路、城市轨道交通、房建、市政等众多领域具备全产业链服务能力。

3.品牌信誉优势

树立了“诚信创新永恒、精品人品同在”的企业价值观,形成了长期稳固的政府关系、市场资源和客户群体。设计建设了我国50%以上的高速铁路和普速铁路、40%以上的城市轨道交通、约30%的高等级以上公路,制定了中国高速铁路50%以上的建设标准,承建了1000多项海外工程,赢得了较高的企业信誉,打造了CRCC和CCECC两个国际知名品牌。

4.铁道兵文化优势

不断继承和发扬“逢山凿路、遇水架桥,铁道兵前无险阻;风餐露宿、沐雨栉风,铁道兵前无困难”的铁道兵精神,全面开展企业文化与品牌提升工作,构建了新时代中国铁建文化体系和品牌体系基本轮廓,赋予了中国铁建文化新的内涵,为企业改革发展凝聚了强大的精神力量和文化底蕴。

(三)经营情况

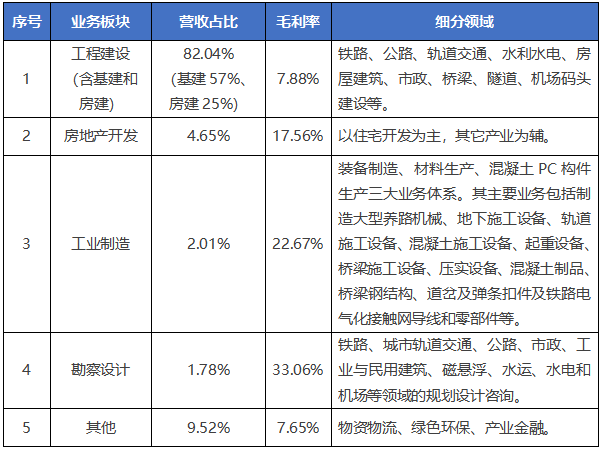

从经营数据看,中国铁建2021年的营收为1.02万亿元,业务布局主要在工程建设(含基建和房建)、房地产开发、工业制造、勘察设计以及其他业务等5大板块,营收占比分别为82.04%%、4.65%、2.01%、1.78%和9.52%。具体如下:

表3:中国铁建2021年经营数据

图3:中国铁建2021年区域营收情况

四、中国交建

(一)发展战略

1.战略目标

(1)总体发展目标:到“十四五”末,基本建成具有全球竞争力的科技型、管理型、质量型世界一流企业。

(2)核心战略目标:到“十四五”末,保中国和亚洲国际承包商第一的绝对领先优势,保国务院国资委央企考核A级的排名前列,争取进入世界五百强前50位。

2.“123456”总体发展思路

“1”是加强党的领导和党的建设。

“2”是突出“两大两优”,即大交通、大城市,优先海外、优先江河湖海。

“3”是聚焦“三重”,即重点项目、重要区域、重大市场。

“4”是深化“四做”,即做强投资、做大工程、做实资产、做优资本。

“5”是推动“五商”落地,即工程承包商、城市综合开发运营商、特色房地产商、基础设施综合投资商、海洋重工与港机装备制造集成商。

“6”是加快“六化”建设,即市场化机制、国际化水平、专业化精神、区域化布局、标准化管理、信息化支撑。

(二)竞争优势

1.交通基建优势

公司是世界最大的港口、公路与桥梁的设计与建设公司、世界最大的疏浚公司;中国最大的国际工程承包公司、中国最大的高速公路投资商;拥有世界上最大的工程船船队;拥有近60项特级、甲级、综合甲级资质。

2.科技创新优势

拥有集应用基础研究、技术研发、工程化与产业化研发于一体的“三级三类”平台体系,组建了由中国工程院院士组成的公司高端科技智库,拥有院士1名、院士工作站4个、博士后科研工作站15个,部分技术跻身国际领先行列和国内行业领先地位。

3.海外经营优势

公司是中国首家实现整体海外资本市场上市的特大型国有基建企业。公司持续巩固互联互通合作基础,拉通国内与海外管理链条,全面推动组织机构、人才培养、项目管理、风险防控体系性升级、机制性重塑,实现一体化管理。全力推动重大项目稳步实施,多个海外项目荣获鲁班奖、国家优质工程奖和ENR奖项,在海外树立了一批标志工程、品质工程、民生工程,实现了海外新签合同额稳中有升。

(三)经营情况

从经营数据看,中国交建2021年的营收为0.69万亿元,业务布局主要在工程建设(含基建和房建)、勘察设计、疏浚业务以及其他业务等4大板块,营收占比分别为85.27%%、6.68%、6.02%和2.04%。具体如下:

表4:中国交建2021年经营数据

图4:中国交建2021年区域营收情况

五、总结

从发展战略上看,在“十四五”战略目标上,四大建筑央企都提出要成为具有全球竞争力的“世界一流”企业;其中,中国建筑、中国铁建、中国交建都提到了“品质”“品牌”“质量”,中国建筑和中国中铁都提到了“文化”,中国中铁和中国交建都提到了“科技”“创新”,中国建筑和中国铁建都提到了“价值创造”“价值引领”,中国建筑和中国中铁都提到了“行业引领”“产业优质”。在业务布局上,四大建筑央企都围绕各自主业布局,不断强化“投建营”一体化能力;其中,中国中铁和中国铁建同时突出了新兴业务的战略布局。

表5:四大建筑央企“十四五”发展战略对比

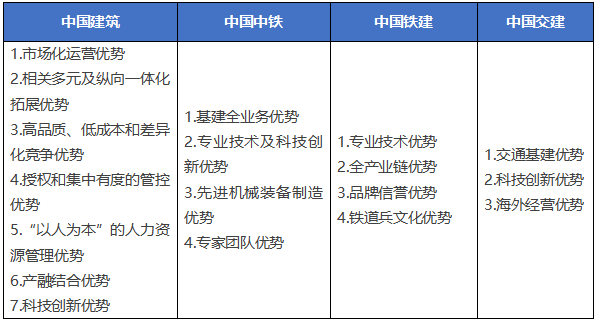

从竞争优势上看,四大建筑央企都拥有“科技创新”“专业技术”优势和全产业链优势,并形成了差异化的比较优势:中国建筑表现在市场化运营、高品质和低成本服务、组织管控、人力资源、产融结合等方面;中国中铁表现在基建全业务、先进机械装备制造、专家团队等方面;中国铁建表现在品牌信誉、铁道兵文化等方面;中国交建表现在交通基建和海外经营上。

表6:四大建筑央企竞争优势对比

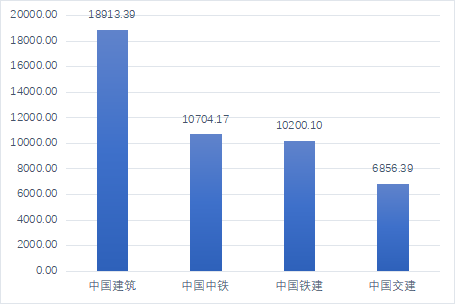

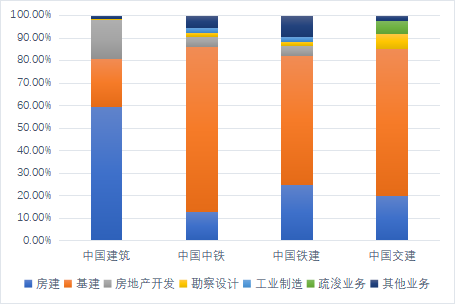

从经营情况上看,在营收方面,2021年中国建筑以1.89万亿元的营收在四大建筑央企里独占鳌头,高于第二名中国中铁43.39%。在营收占比方面,四大建筑央企2021年的差距明显:中国建筑主要营收集中在房建板块,占近60%;中国中铁、中国交建、中国铁建的主要营收则集中在基建板块,分别有73%、65%和57%的占比。中国建筑在房地产开发的营收占比明显高于其他三家,中国交建在勘察设计和疏浚业务的营收占比高于其它三家,中国铁建在多元化业务的营收占比上体现出一定的优势。

图5:四大建筑央企各业务板块2021年营收情况(亿元)

图6:四大建筑央企各业务板块2021年营收占比情况

在毛利润方面,四大建筑央企2021年的差距基本不大。在工程建设(含基建和房建)板块中,中国交建毛利润最高,超过10%;其它三家都在8%左右。在勘察设计板块中,中国铁建的毛利润最高,达到33%,比最低的中国交建高出15个百分点。在其他业务中,中国建筑的毛利润最高,超过30%。在房地产开发和工业制造板块中,各家毛利润基本一致。中国交建的疏浚业务毛利率介于工程建设和房地产开发之间,不到15%。

图7:四大建筑央企各业务板块2021年毛利润情况

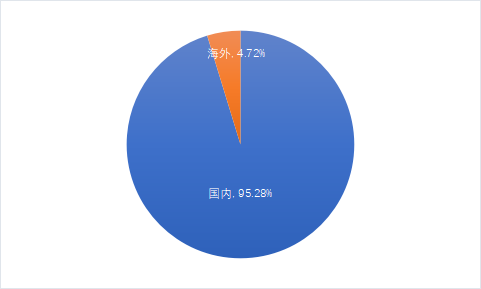

在区域营收方面,中国交建的海外营收占比最高,为13.31%,其它三家的海外营收占比都在5%左右,说明中国交建的国际化程度要好于其它三家。

图8:四大建筑央企2021年区域营收情况

综合来看,在“十四五”的开局之年,面对严峻复杂的国际经济政治形势和艰巨繁重的国内改革发展稳定任务以及全球肆虐的新冠疫情挑战,四大建筑央企都聚焦主业、稳掌船舵,制定了高质量发展战略,明确了“世界一流”战略目标,形成了差异化的竞争优势,在各自细分领域构筑了独特壁垒,并取得了较好的成绩,为未来的持续健康发展奠定了稳固的基础。