作者:郭春雷

2022年,新冠疫情持续反复,牛痘病毒来势汹汹,全球性大通胀,以及美联储的持续加息,极大增加经济下行压力;俄乌战争硝烟尚未散去,立陶宛又封锁了俄罗斯物资运输通道,进一步增加了全球局势的不确定性。在国内消费和出口增速减缓的背景下,基建投资拉动经济增长已成为资本市场的主线投资策略之一。众多建企,谁能危中取机,在磨难中奋进,在低谷中跃起,首要任务是做好战略匹配,即营运资本需求中的长期资金需求由长期融资支撑,短期资金需求由短期融资支撑,从而规避“利率风险”和“偿债风险”,更好适应投建营一体化(F+EPC+O)模式下的发展需求。

一、建筑行业总产值规模增速减缓与模式转换

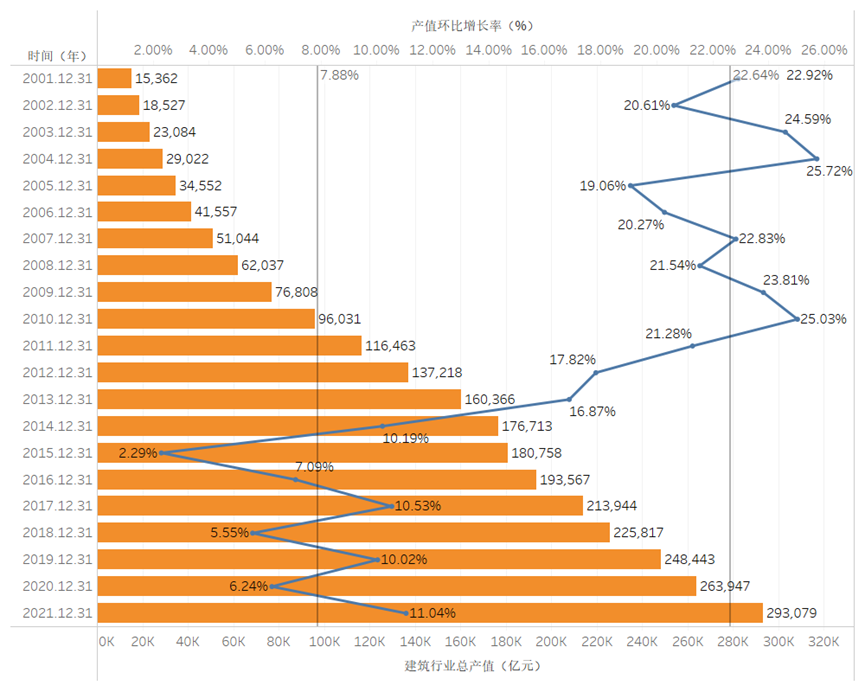

受益于我国城镇化快速发展,建筑行业近20年实现了快速成长。从国家统计数据看,行业发展可划分为两个阶段:第一阶段是高速增长阶段(从“十五”到“十一”五时期),建筑行业产值环比增速均值高达22.64%;第二阶段是新常态发展阶段(从“十二”五到“十三五”时期),“十二五”期间,建筑行业产值环比增速由21.28%逐年下降到2.29%,“十三五”期间,建筑行业产值环比增速均值稳定保持在7%左右。

历经“十二五”时期的产业调整,进入新常态发展阶段,建筑行业开始聚焦调整优化产业结构,“十四五”建筑行业的市场机遇蕴藏在新型城镇化、数字经济和绿色发展等庞大市场空间中。从政策导向看,自2017年,国家财政部发布《进一步规范地方政府举债融资行为的通知》以来,各级政府陆续出台了一系列政策,引导建筑企业向投建营一体化模式转变。

图1:建筑行业总产值规模发展现状

二、支撑建企发展的背后是对做大流动负债规模能力的严重依赖

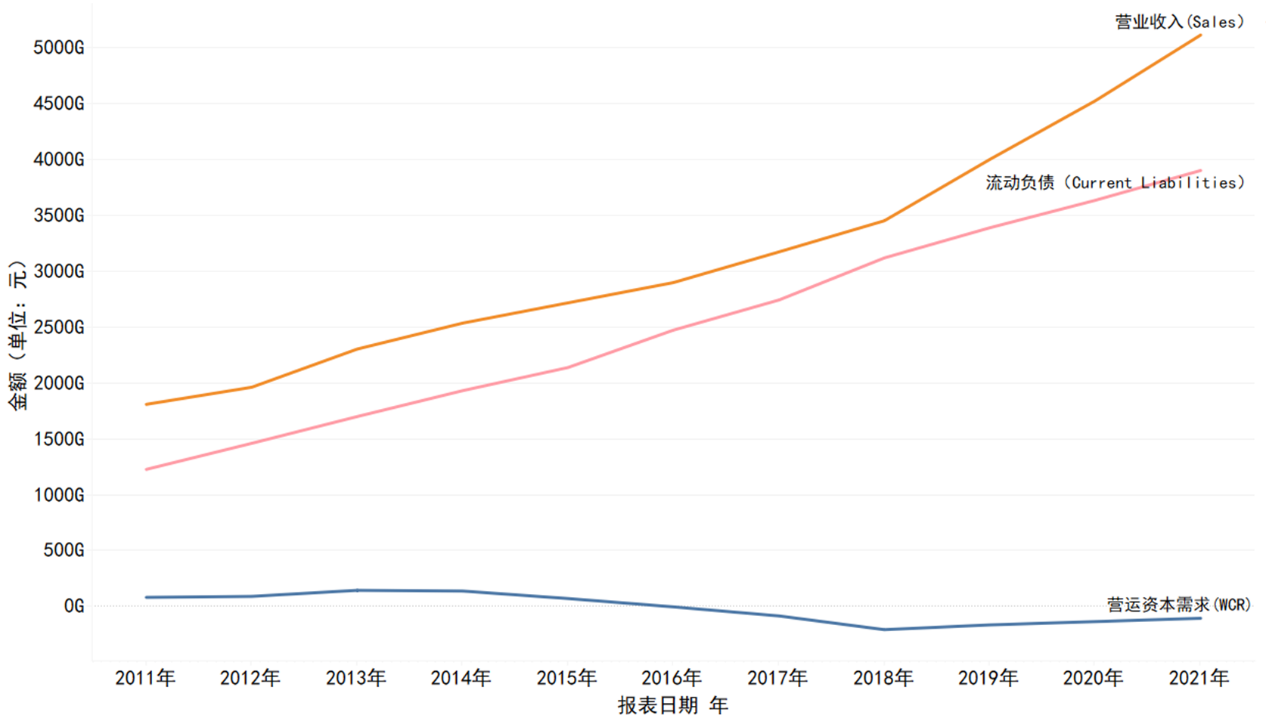

在建筑行业规模增速减缓与模式转换的背景下,建筑企业战略匹配情况究竟怎样?综合考虑建筑企业产业结构,选取中国建筑、中国电建、中国中铁、中国铁建、中国交建5家综合型上市建筑企业作为分析对象。数据来自上市公司网上公开的资产负债表数据,将资产负债表转换为管理报表,并对2011—2021年数据进行聚合分析,分析结果显示:建筑企业营业收入规模与其流动负债规模有较强的正相关性,且流动负债规模是支撑建筑企业规模发展的主要支撑;2015—2016年,上述建筑企业的营运资本需求(WCR)开始出现负值,表明上述建筑企业更加依赖做大流动负债规模支撑其发展,资金压力不断增大,潜在偿债风险激增。

图2:典型建筑企业营运资本需求现状

三、新常态新局面新模式下“得供应商者得天下”

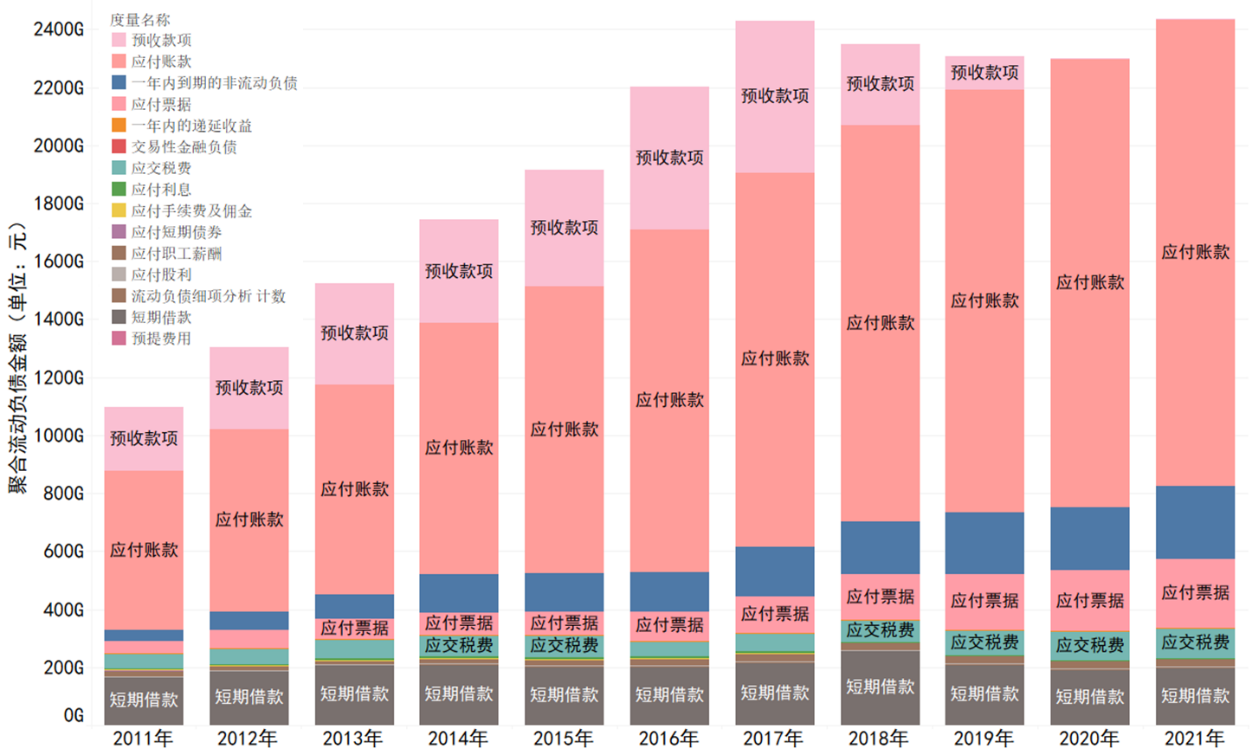

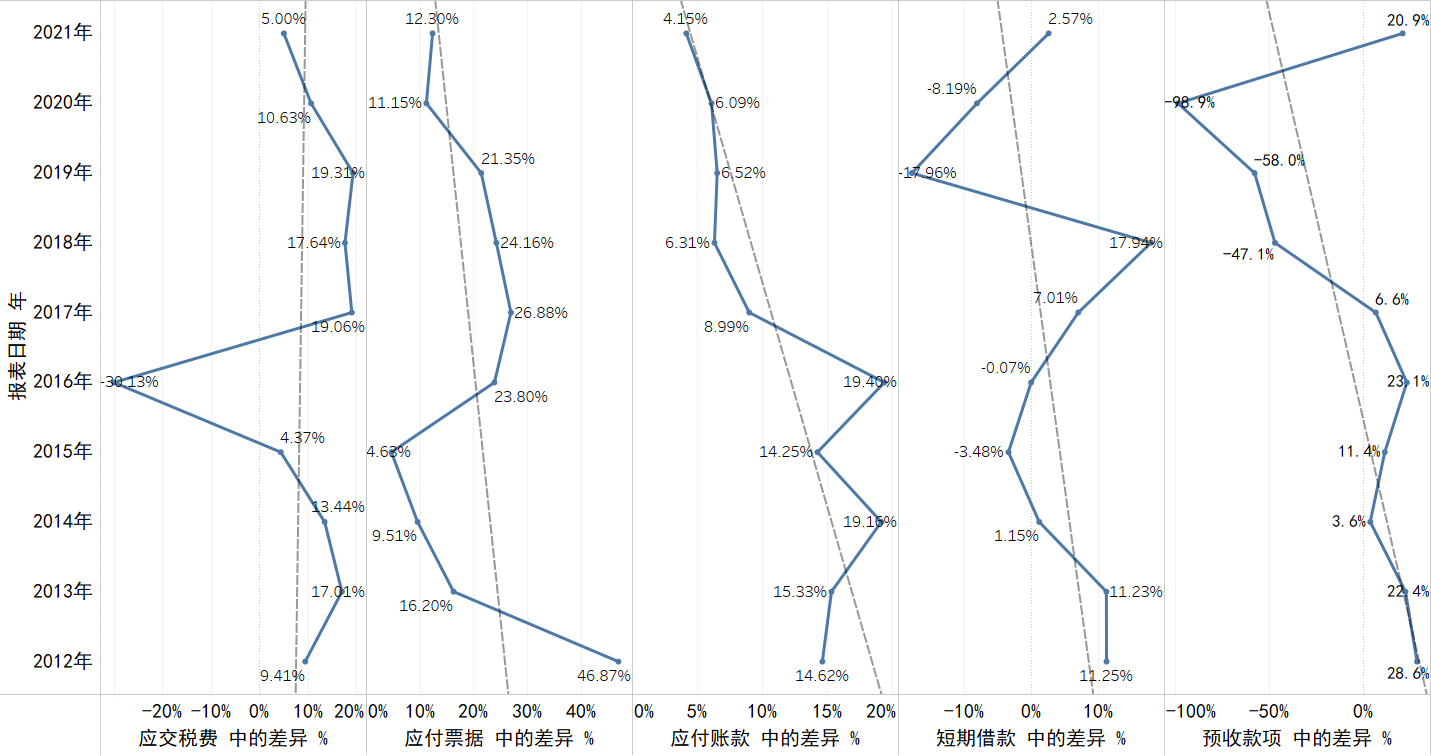

从流动负债分项来看,预收账款、应付账款、应付票据、短期借款是支撑做大流动负债规模的主要分项,如图3所示。流动负债分项呈现出4降1升的发展趋势:2012—2021年,上述建筑企业预收账款、应付账款、应付票据、短期借款环比增速降低;应交税费温和升高。其中,应付账款环比增速于2016年12月31日达到最高点19.40%,截至2021年12月31日,应付账款环比增速已降至4.25%,代表配合建筑企业继续做大应付账款的供应商已由激进趋于保守;2019年,中国人民银行和银监会联合发文,收紧房地产贷款,并对“两高”信贷采取紧缩措施,受紧缩性货币政策影响,2019年企业短期贷款开始下降,短期贷款增长空间有限,如图4所示。关于供应商的资金压力、账期压力极限分析等,为不偏离文章主题将在后续文章中专题呈现。

图3:典型建筑企业流动负债管理现状与发展趋势

图4:流动负债分项呈现出4降1升的趋势

四、行业发展预判与建筑企业战略匹配策略

行业发展预判:未来3年,战略匹配不当的企业,将会出现资金链断裂,实力企业将有机会,以较高信价比的价格并购具有较高等级资质的企业,进而拉开行业整合重组的帷幕。

建筑企业战略匹配策略:建议建筑企业加快战略系统重构、组织系统重组、推动产权变革,加强财务风险防控;国有建筑企业借国企改革的政策机遇,积极引进银行、供应商、分包商等参与企业混改,解决企业长期发展资金问题;民营企业在战略上要顺势作为,建议稳健探索产融结合的发展路径。

免责声明:

本文数据来自新浪财经,个人观点仅供参考,不代表所在咨询机构观点,也不构成任何投资建议,据此操作风险自担。股市有风险,投资需谨慎。